Sejam bem vindos!

Existem duas formas principais para se analisar ações análise fundamental e a análise técnica.

Hoje vamo-nos focar na análise fundamental, que para mim é uma poderosa ferramenta, que oferece uma visão aprofundada das empresas e dos seus ativos. Aqui, vou partilhar contigo a importância e os principais elementos que compõem a análise fundamental.

Eu utilizo uma junção das duas formas de análise.

Compreendendo a Análise Fundamental

É um tipo de análise do mercado de ações cujo principal objetivo é ser um instrumento para determinar um título ou ação. Para isso, utiliza uma série de variáveis para estabelecer o preço e assim determinar a viabilidade do investimento. Este tipo de análise existe desde final do Século XIX pelo economista e jornalista Charles-Henry Dow, também conhecido por ter criado dois dos índices bolsistas: O índice Dow Jones Railroad Average, composto por 22 empresas do setor dos transportes e o índice Dow Jones Industrial Average, composto por 30 empresas de diferentes setores.

Como funciona a Análise Fundamental

A Análise Fundamental centra-se nos seguintes aspetos:

– Preço da ação, o valor pelo qual uma ação é vendida no mercado de capitais; – Volume da bolsa de valores, entendido como o número de ações ou ativos, negociados numa determinada bolsa, ou mercado de valores.

De onde parte a Análise Fundamental

Existem vários componentes contabilísticos da empresa parte a análise fundamental, que posteriormente utilizamos para elaborar as nossas análises:

O Balanço

O Balanço de uma empresa, também conhecido como estado situação Financeiro, é um relatório financeiro que mostra a situação financeira de uma empresa num momento específico. Fornece informação sobre os ativos, passivos e o património da empresa.

O Balanço oferece diversas variáveis-chave para a análise fundamental

Podem ser diferenciados vários subtipos:

– Valor Contabilístico;

– Valor Contabilístico ajustado;

– Solvência;

– Rácio de Liquidez; – Rácio de Endividamento.

Demonstração de Resultados

A demonstração de fluxos de caixa é um relatório financeiro que mostra as entradas e saídas de caixa de uma empresa, durante um período específico. Fornece informações sobre como a caixa é gerada e utilizado nas atividades operacionais, de investimentos e de financiamento.

Na demonstração de fluxos de caixa, pode-se encontrar diversas variáveis importantes:

– Fluxo de caixa das atividades operacionais;

– Fluxo de caixa das atividades de investimento;

– Fluxo de caixa das atividades de financiamento; – Mudança Líquida em caixa.

Como podemos avaliar empresas?

Depois de extrairmos as informações mais importantes, o que fazemos com elas? Como as podemos avaliar?

Rácios de Endividamento

Os rácios de endividamento determinam qual a parte dos ativos de uma empresa é financiada através da dívida, ou seja, medem o montante da dívida de uma empresa e a capacidade de a empresa para fazer frente a ela.

De outra forma, os indicadores de endividamento calculam a proporção ou o grau de participação do capital de fornecedores e credores nos ativos da empresa, e a disposição da empresa para pagas as suas dívidas com os seus ativos, logo:

– Um índice de endividamento maior que 1 ou 100% indica que a empresa tem mais dívidas do que ativos.

– Se o índice de endividamento for inferior a 1 ou 100% indica que a empresa tem mais ativos do que dívidas.

A importância dos índices de endividamento reside no fato de que são indicadores confiáveis, calculados com base em dados quantitativos que revelam a saúde financeira da empresa, bem como a sustentabilidade e estabilidade do negócio a longo prazo.

Os investidores utilizam esses índices para determinar o nível de risco e garantir que a empresa seja solvente, para cumprir com as obrigações financeiras atuais e futuras e possa gerar um retorno sobre o seu investimento.

Ficam aqui os principais indicadores de endividamento:

– Passivo total / Ativo total.

– Passivo total/ Património Líquido.

– Dívida bancária / Património Líquido. – Dívida bancária / (Património Líquido + Dívida bancária).

Índices de rentabilidade

Os índices de rentabilidade são cálculos que nos ajudam a saber se uma empresa está a ganhar o suficiente para poder arcar com os seus custos e ainda assim gerar lucro.

Num negócio existem diversos custos, muito diferentes a serem atendidos: custo com o pessoal, pagamento de impostos, amortizações, juros bancários, etc. Por isso, pode acontecer que uma empresa seja rentável numa determinada área, mas tenha prejuízos noutra.

Existem vários índices de rentabilidade. E são esses que permitem comparar os resultados da empresa em diferentes partidas de lucro ou prejuízo:

– Rácio de Capital Próprio;

-Rácio de Rentabilidade de Vendas;

– Rácio de Rentabilidade Geral; – Rácio de Rentabilidade do Capital Total.

Rácios de valorização

O rácio de valorização é uma medida de avaliação da qualidade da gestão ou desempenho de uma carteira de valores e é definido como o coeficiente alfa por unidades de risco próprio ou específico:

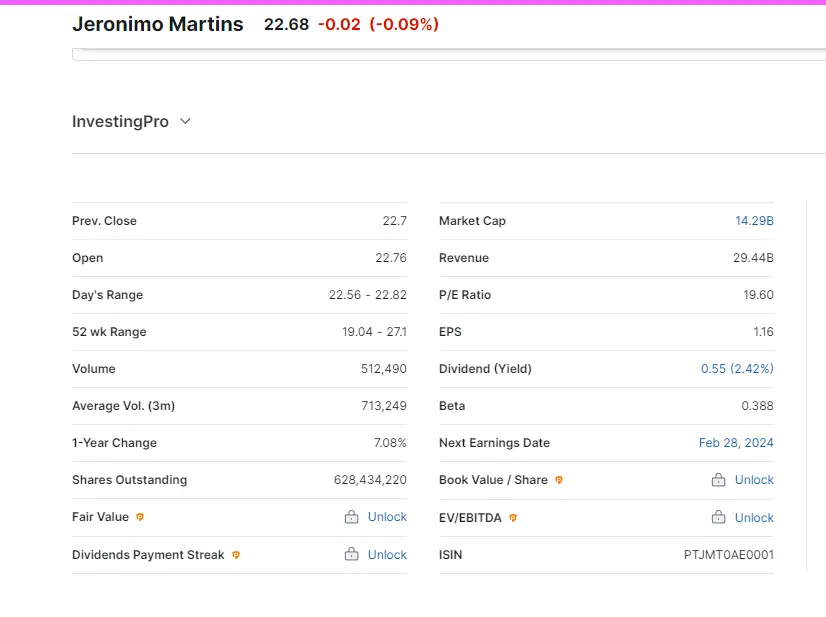

– P/E (Price-Earnings Ratio)

– P/B (Price to Book Value)

– P/V (Price to Sales)

– P/CF (Price to Cash Flow)

– Fator rentabilidade-dividendo (Dividend Yield)

– Crescimento futuro de lucros a longo prazo

– Crescimento histórico de vendas

– Crescimento de fluxos de caixa

– Crescimento valor em livros.

Esta informação é muito densa, se quiseres que os detalhe a todos ou algum em particular, diz-me que faço um artigo específico.

Que dados são utilizados para a análise fundamental?

São utilizados, dois tipos de dados que precisam de ser considerados:

1 – Dados microeconómicos: são dados que se referem à própria empresa, como PER, Cash-flow, EBITDA, Dividendos, valor contábil, ou dados que dizem respeito dieta e individualmente à empresa em estudo.

2 – Dados macroeconómicos: dados relativos à situação económica global, por exemplo, taxa de desemprego, licenças de construção, PIB, vendas a retalho.

– O PER (Price to Earnings Ratio) indica quantas vezes o preço de uma ação contém o lucro anual (ou fluxos de caixa) corresponde a essa mesma ação. Permite verificar se o preço de uma ação é superior ou inferior ao seu valor intrínseco.

PER = P/EPS

– O lucro por ação (EPS), indica o lucro em moeda fiduciária que cada ação deu naquele ano; é calculando dividindo-se o lucro líquido da empresa pelo número de ações. Logo, quanto maior o lucro por ação, menor o PER, o que significa que será muito mais atrativo investir na mesma. Um PER de 4 indica que investimento será pago em 4 anos, logo, quanto menor, melhor.

A relação Price to Book Value (PVC) ou “preço a valor contabilístico”, mede a relação entre o preço da ação e o valor patrimonial (não leva em consideração o conceito de rentabilidade).

PVC = Preço por ação / Património Líquido por ação

PVC = Capitalização de mercado / Património líquido

Se esse índice for menor que a unidade, o preço das ações de uma empresa é menor que o seu valor intrínseco, portanto, seria aconselhável, comprar. Portanto, diferentemente do PER, quanto menor o índice, melhor para o investidor.

A demonstração de resultados de uma empresa, é o documento que detalha a situação financeira da empresa (se está em lucro ou em prejuízo e as causas do resultado). Para o seu cálculo, separam-se as diferentes receitas e despesas e distinguem-se duas partes:

– Lucro operacional: é calculado como a diferença entre a receita de vendas (líquida de devoluções e descontos) e as despesas operacionais.

– Resultado financeiro: obtido pelo cálculo da diferença entre receitas e despesas financeiras.

Os dados mais importantes da demonstração de resultados são:

1 – Receitas (vendas de bens e serviços);

2 – Lucro operacional bruto (EBITDA, em inglês, uma medida da capacidade de obter rendimento para reinvestir no próprio negócio);

3 – Lucro Operacional (EBIT, ou EBITDA líquido de provisões e depreciações);

4 – Lucro bruto (Lucro operacional mais outras receitas financeiras e extraordinárias);

5 – Lucro Líquido (Lucro bruto após impostos).

O multiplicador de fluxos de caixa mede os recursos gerados por uma empresa; não inclui depreciação e provisões porque, embora sejam perdas, não geram saídas de caixa. É semelhante ao PER, pois quanto menor, mais barata será a ação.

Preço da ação / fluxo de caixa por ação

Métodos da análise fundamental

Já sabemos onde extrair a informação e como agrupá-la, mas que tipo de análise pode ser feita com tantos números e rácios? Vamos ver!

Bottom-up

A análise bottom-up é um foco utilizado para avaliar e selecionar ações individuais com base na análise detalhada das características e fundamentos de cada empresa. Em vez de se concentrar nos fatores macroeconómicos ou no estado geral do mercado, a análise bottom-up concentra-se no estudo das empresas de forma individual.

Procura examinar elementos como o estado financeiro da empresa, a sua estrutura de custos, o seu modelo de negócio, a qualidade da gestão, os produtos ou serviços, a posição competitiva, a estratégia de crescimento e outros fatores específicos da empresa. O objetivo é identificar ações que se considerem subvalorizadas ou que tenham um potencial de crescimento significativo em função da sua análise fundamental.

Este estudo implica uma análise exaustiva dos relatórios financeiros, das notícias relevantes, das perspetivas da empresa e de qualquer outro dado relevante. Também se podem considerar aspetos qualitativos, como a reputação da empresa, a sua inovação ou a procura dos seus produtos.

Top-down

A análise top-down é utilizada para tomar decisões de investimentos baseando-se na análise dos fatores macroeconómicos e do estado geral do mercado, para depois selecionar as ações ou setores em que se beneficiem dessas condições.

Começa-se por analisar os aspetos macroeconómicos, como o crescimento económico, a inflação, as taxas de juro, as políticas governamentais e outros indicadores económicos relevantes. A partir daí, avalia-se o impacto que estes fatores podem ter em diferentes setores da economia.

Uma vez identificados os setores que se consideram promissores, realiza-se uma análise mais detalhada das empresas dentro desses setores.

O site do exemplo é o www.investing.com que existe em Português.

A análise fundamental não é apenas sobre números, é uma narrativa que conta a história financeira de uma empresa. Integrar essa análise com uma visão de longo prazo pode ser uma estratégia poderosa para investidores. Lembra-te, as análises fundamentais e técnicas são complementares.

Brevemente trago-te a análise técnica e depois comparamos as duas.

Por isso e por tudo o que ainda vais ver, segue o blog para não perderes nenhum artigo!

DIsclaimer – Este site apenas tem fins informativos e educacionais. As opiniões expressas aqui são as do autor e não necessariamente refletem as opiniões de qualquer empresa ou entidade mencionada. O conteúdo deste site não deve ser interpretado como conselhos financeiros profissionais. Consulte um conselheiro financeiro qualificado antes de tomar qualquer decisão financeira importante. O autor deste site não se responsabiliza por qualquer perda ou danos decorrentes do uso do conteúdo deste site.

Deixe um comentário